نماد اعتماد

نماد اعتماد

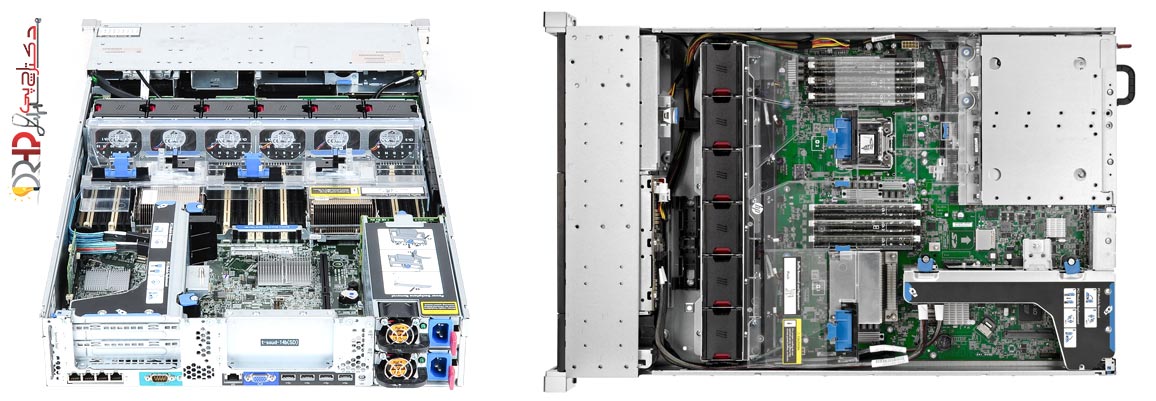

سایت امورمالیاتی کشور که یکی از معروف ترین و معم ترین سایت های پرداخت مالیات در کشور هست که با سرور های اچ پی قدرتمند خود کار فراخوانی ارباب رجوع را انجام می دهد.

ترازنامه. این حوزه حسابداران، تحلیلگران سهام و مدیران C-suite است، درست است؟ در واقع، اگر بودجه خانوار خود و دارایی هایی به نام خود دارید، ترازنامه به همان اندازه که به افراد حرفه ای مربوط می شود به امور مالی شخصی شما نیز مرتبط است.

ترازنامه یک صورت مالی است که نشان می دهد شما چه چیزی دارید و چه چیزی را در یک مقطع زمانی خاص مدیون هستید. تفاوت بین میزان بدهی و میزان مالکیت شما، دارایی خالص شما (یا «صاحب صاحبان سهام») است. به چیزهایی که شما مالک هستید، دارایی می گویند. به چیزهایی که شما بدهکار هستید، بدهی گفته می شود. در ترازنامه، این معادله باید همیشه در تراز باشد (از این رو نام آن):

دارایی ها - بدهی ها = حقوق صاحبان سهام

در شرایط مالی خانوار، "صادق" ارزش خالص شما است. برای محاسبه (و پیگیری) دارایی خالص خود، باید دارایی ها و بدهی های خود را محاسبه کنید.

امتیاز کلیدی

ترازنامه شامل چیزهایی است که شما مالک آن هستید (دارایی ها) و چیزهایی که مدیون هستید (بدهی ها).اگر بیشتر از چیزی که بدهی دارید مالک هستید، ارزش خالص مثبتی دارید.می توانید ترازنامه شخصی خود را با پرداخت بدهی و انباشت دارایی تقویت کنید.

شماره 1: مجموع دارایی های شما

دارایی ها چیزهایی هستند که شما مالک آنها هستید زیرا آنها را خریده اید، به دست آورده اید یا آنها را به ارث برده اید. در ایالات متحده، داراییها در ترازنامه با نقدشوندگیترین اقلام (یعنی آنهایی که راحتتر به فروش میرسند) در فهرست اول و داراییهای بلندمدت در فهرست پایینتر فهرست میشوند.

پول نقد و معادل. پول نقد شامل پول نقد فیزیکی در کیف پول شما (و در گاوصندوق پشت قاب عکس خانه شما) می شود. این دسته همچنین شامل موجودی حسابهای چک و پسانداز و گواهی سپرده (CD) میشود.

حساب های دریافتنی اگر کسی به شما بدهکار است، به آن "حساب های دریافتنی" (A/R) در دفاتر شما گفته می شود. A/R یک دارایی است زیرا روزی زمانی که بدهی خود را جمع آوری کنید، مبلغ به پول نقد تبدیل می شود.

دارایی های ثابت. دارایی های ثابت شامل مواردی مانند مبلمان، وسایل الکترونیکی و وسایل نقلیه است. این اقلام را می توان در صورتی که شما یا کسب و کارتان به پول نقد نیاز دارید فروخته شوند، اما در حالت ایده آل می خواهید آنها را نگه دارید. با افزایش سن دارایی های ثابت، ارزش خود را به آرامی از دست می دهند.

سرور دارایی و مالیات این استهلاک نامیده می شود و اگر دارایی های خود را در ترازنامه دنبال می کنید، باید به طور دوره ای استهلاک انباشته را از ارزش دارایی های ثابت کم کنید.

سرمایه گذاری ها سرمایهگذاریها - از جمله پول موجود در 401 (k) و سایر حسابهای بازنشستگی شما - ممکن است شامل سهام، صندوقهای قابل معامله در بورس (ETF)، صندوقهای سرمایهگذاری مشترک و/یا اوراق قرضه باشد. (معمولاً، سرمایهگذاریها برای بیش از یک سال نگهداری میشوند. اگر سرمایهگذاری در سال جاری فروخته شود، در ترازنامه تحت عنوان «نقد نقد» قرار میگیرد و سپس «اوراق بازاری» نامیده میشود.)

زمین و ساختمان: ممکن است صاحب خانه و زمین یا خانه ای برای تعطیلات باشید. زمین در ترازنامه مستهلک نمی شود، اگرچه ساختمان ها مستهلک می شوند.

بدهی افزایش به دارایی است. در مقابل، افزایش یک بدهی اعتبار نامیده می شود. گیج شده اید زیرا بانک ها به شما می گویند که با گذاشتن پول در حساب شما "اعتبار" می کنند؟ در ترازنامه بانک، پول شما یک بدهی است زیرا بانک باید در صورت درخواست آن را به شما بدهد. به عبارت دیگر، این پول شماست، نه بانک، بنابراین یک دارایی بانک محسوب نمی شود.

شماره 2: مجموع بدهی های شما

بدهی ها مبالغی هستند که شما به شخص دیگری چه بلافاصله یا در یک دوره طولانی بدهکار هستید. یک راه برای به دست آوردن دارایی گران قیمت، گرفتن وام (به عنوان مثال، وام مسکن) برای پرداخت آن است. وام بدهی های شما را افزایش می دهد.

بدهی های جاری ظرف یک سال بدهکار است و ممکن است شامل موارد زیر باشد:

حساب های پرداختنی اگر قبض برق خود را دریافت کرده اید و هنوز آن را پرداخت نکرده اید، به این معنی است که شما «حساب های پرداختنی» (A/P) دارید.

بدهی کارت اعتباری اگر اقلامی را با کارت اعتباری خود خریداری می کنید، باید موجودی کارت اعتباری را در زمان دیگری پرداخت کنید.

بدهی های غیرجاری اقلامی هستند که در طی چندین سال بدهکار هستند و ممکن است شامل بدهی وام دانشجویی، وام مسکن، وام یا اجاره خودرو باشد.

.jpg)

شماره 3: محاسبه ارزش خالص شما

در ترازنامه شخصی، دارایی های خود را جمع کنید و بدهی های خود را کم کنید. نتیجه، دارایی خالص شما است که به آن سهام نیز می گویند.

به عنوان مثال، فرض کنید شما دارید:

در این مثال، شما

447000 دلار دارایی (5000 دلار + 20000 دلار + 22000 دلار + 400000 دلار) خواهد داشت. شما 321000 دلار بدهی دارید (18000 دلار + 300000 دلار + 3000 دلار).

بنابراین دارایی خالص شما 447000 تا 321000 دلار = 126000 دلار خواهد بود.

وقتی برای اولین بار شروع به کار می کنید، ممکن است ارزش خالص منفی داشته باشید (مخصوصاً اگر کالج را با وام های دانشجویی تمام کرده باشید). و هر زمان که پول قرض میکنید اما دارایی کافی برای پوشش بدهی ندارید، ارزش خالص شما منفیتر میشود. به عنوان مثال، اگر خدمات (مانند کوتاه کردن مو یا قبض تلفن خود) یا کالاهای مصرفی (غذاهای رستورانی، قهوه بیرون، لباس) را از کارت اعتباری خود دریافت کنید، هیچ دارایی خریداری نکرده اید، اما اکنون مسئولیت آن را دارید. صورت حساب کارت اعتباری.

به همین دلیل، برخی از مشاوران مالی پیشنهاد میکنند که از اعتبار فقط برای خرید داراییها (به جای خدمات یا کالاهای مصرفی) مانند اتومبیل، خانه و سایر اقلام گران قیمت استفاده کنید، زیرا دارایی برای متعادل کردن بدهی خواهید داشت. اگر میخواهید از کارت اعتباری برای گرفتن پاداش یا اعتبار خود استفاده کنید، فقط مواردی را که میتوانید در پایان هر ماه پرداخت کنید، شارژ کنید.

با بدهی خوب و بدهی بد آشنا شوید.

دایره المعارف بریتانیکا، شرکت

خط پایین

هنگامی که برای اولین بار به تنهایی اقدام به خروج می کنید، ترازنامه شخصی شما ممکن است ارزش خالص منفی برای شما ایجاد کند. اگر پول زیادی را صرف اعتبار برای خدمات و کالاهای مصرفی کنید، ممکن است این موضوع را تشدید کنید.

همانطور که شروع به پس انداز پول می کنید و مقدار بیشتری را برای بازنشستگی کنار می گذارید، دارایی خالص شما افزایش می یابد. و اگر یک ماشین و احتمالاً مقداری ملک خریداری کنید، آن موارد در ترازنامه شخصی شما به عنوان دارایی نشان داده می شود.

اگر بابت آن اقلام بدهکار هستید، بدهی ها باید در ترازنامه شما نیز ثبت شوند، بنابراین مطمئن شوید که ارزش یک دارایی بیشتر از بدهی شما به آن است.

این یک ایده هوشمندانه است که هر سال ارزش خالص خود را ردیابی کنید. با گذشت زمان، این بدهی ها را بپردازید و هدف خود را برای رشد بیشتر سمت دارایی نسبت به سمت بدهی داشته باشید. طبق ریاضیات ترازنامه، به این ترتیب ارزش خالص خود را افزایش می دهید.

برای خرید سرور اچ پی برای کارهای مالیانی واردسایت https://www.drhp.ir/22-hp-server فروش سرور اچ شوید و بهترین سرور اچ پی خود را برای کارهای مالیاتی و انتخاب کنید.

در نتیجه، سرورهای شبکه در حال تکامل هستند تا نیازهای عصر دیجیتال را برآورده کنند و از مجازی سازی، امنیت افزایش یافته، بهره وری انرژی، اتوماسیون، محاسبات لبه، مقیاس پذیری و شبکه های نرم افزاری تعریف شده استفاده کنند. این تغییرات راه را برای زیرساختهای شبکه انعطافپذیرتر، کارآمدتر و سازگارتر هموار میکند و نوآوری و بهرهوری را در سراسر صنایع هدایت میکند.

سرورهای شبکه به عنوان ستون فقرات شبکه های کامپیوتری عمل می کنند و ارتباطات و اشتراک منابع را در بین دستگاه های متصل به هم هماهنگ می کنند. در اینجا یک تفکیک گام به گام از نحوه عملکرد سرورهای شبکه آورده شده است:

دریافت درخواست ها:

برخی از اصطلاحات اغلب به راحتی توسط متخصصان صنعت در مدیریت شبکه مطرح می شوند. یکی از این اصطلاحات DDI است. در این مقاله، DDI چیست، ویژگیها، مزایا و زمانی که اجرای آن ضروری است را بررسی میکنیم.

DDI مخفف سیستم نام دامنه (DNS)، پروتکل پیکربندی میزبان پویا (DHCP) و مدیریت آدرس IP (IPAM) است. اینها خدمات حیاتی در هر زیرساخت شبکه هستند که کاربران و دستگاه ها را قادر می سازند به اینترنت یا یک شبکه خصوصی متصل شوند.

هر یک از این سرویس ها نقش مهمی در شبکه ایفا می کنند:

DNS مسئول تبدیل نام دامنهها، که به راحتی توسط انسان قابل درک است، به آدرسهای IP عددی قابل درک توسط رایانهها است.

از طرف دیگر DHCP آدرس های IP را به دستگاه های موجود در شبکه اختصاص می دهد.

IPAM برای برنامه ریزی، ردیابی و مدیریت فضای آدرس IP در یک شبکه استفاده می شود.

ویژگی های یک راه حل

مدیریت متمرکز ارائه شده است که امکان کنترل کارآمد بر تمام خدمات DDI را فراهم می کند.

قابلیت های اتوماسیون ارائه شده است که نیاز به کارهای دستی را کاهش می دهد و خطای انسانی را به حداقل می رساند.

راهحلهای DDI دید بهتری را در سراسر شبکه ارائه میدهند و شناسایی و حل سریع مشکلات را آسانتر میکنند.

چندین مزیت را می توان از پیاده سازی سیستم های DDI بدست آورد.

با استفاده از یک راه حل DDI، می توان از پیکربندی منسجم و صحیح در سراسر DNS، DHCP و IPAM اطمینان حاصل کرد و احتمال قطعی ناشی از پیکربندی نادرست را کاهش داد.

با شبکه DDI، وظایف دستی خودکار میشوند و زمان ارزشمندی را برای کارکنان IT آزاد میکند تا بر ابتکارات استراتژیکتر تمرکز کنند. علاوه بر این، مدیریت متمرکز ارائه شده توسط راه حل های DDI امکان عیب یابی آسان تر و سریع تر را فراهم می کند.

با ادغام DNS، DHCP و IPAM در یک پلتفرم، شناسایی و پاسخگویی به تهدیدات امنیتی بالقوه آسان تر است.

نیاز به یک راه حل DDI اغلب زمانی ایجاد می شود که یک شبکه به اندازه ای بزرگ می شود که مدیریت دستی DNS، DHCP و IPAM را غیرعملی می کند یا زمانی که سیستم های موجود در برآورده کردن الزامات عملکرد، قابلیت اطمینان یا امنیت ناکام هستند.

به عنوان مثال، اگر یک کسب و کار به سرعت در حال گسترش است، دستگاه های بیشتری را به شبکه خود اضافه می کند یا به فضای ابری مهاجرت می کند، یک راه حل DDI می تواند به مدیریت روان این تغییرات کمک کند. به همین ترتیب، اگر یک کسبوکار دچار قطعی شبکه یا نقضهای امنیتی مکرر میشود، یک راهحل DDI میتواند به بهبود قابلیت اطمینان و امنیت کمک کند.

در نتیجه، DDI یک بخش اساسی از مدیریت شبکه مدرن است. با ادغام DNS، DHCP و IPAM در یک راه حل، DDI قابلیت اطمینان، کارایی و امنیت را بهبود می بخشد. چه یک شبکه بزرگ یا کوچک باشد، یک راه حل DDI می تواند مزایای قابل توجهی را ارائه دهد.

منابع :